abortion pill name abortion pill over the counter mykolad.com

Văn bản

pháp luật hiện hành:

- Luật số

71/2014/QH13.

- Thông tư

78/2014/TT-BTC.

- Thông tư

151/2014/TT-BTC.

- Thông tư

119/2014/TT-BTC.

1. Khoản

chi không đáp ứng đủ các điều kiện quy định tại Khoản 1 điều 6 Thông tư số

78/2014/TT-BTC.

2. Chi tiền

lương, tiền công, tiền thưởng cho người lao động thuộc một trong các trường hợp

sau:

a) Chi tiền lương, tiền công và các

khoản phải trả khác cho người lao động doanh nghiệp đã hạch toán vào chi phí

sản xuất kinh doanh trong kỳ nhưng thực tế không chi trả hoặc không có chứng từ

thanh toán theo quy định của pháp luật.

b) Các khoản tiền lương, tiền thưởng

cho người lao động không được ghi cụ thể điều kiện được hưởng và mức được hưởng

tại một trong các hồ sơ sau: Hợp đồng lao động; Thỏa ước lao động tập thể; Quy

chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch

Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của

Công ty, Tổng công ty.

Như vậy: Để ghi

nhận chi phí tiền lương vào chi phí được trừ thì cần:

- Hợp đồng lao động (hoặc thoả ước lao động tập thể ...)

- Quy chế tiền lương, thưởng, phụ cấp

- Quyết đinh tăng lương (trong trường hợp tăng lương)

- Chứng minh thư phô tô.

- Bảng chấm công hàng tháng.

- Bảng thanh toán tiền lương.

- Thang bảng lương do DN tự xây dựng.

- Phiếu chi thanh toán lương, hoặc chứng từ ngân hàng nếu

thanh toán qua ngân hang.

- Tất cả phải có chữ ký đầy đủ.

- Mã số thuế thu nhập cá nhân (danh sách nhân viên được đăng

ký MSTTNCN)

Ngoài ra:

- Sổ BHXH (nếu trường hợp làm trên 3 tháng)

- Bản khai trình việc sử dụng lao động khi mới bắt đầu hoạt

động (Ban hành kèm theo Thông tư 23/2014/TT-BLĐTBXH)

- Báo cáo tình hình sử dụng lao động Mẫu số 07 (Ban hành kèm

theo Thông tư 23/2014/TT-BLĐTBXH)

- Tờ khai Quyết tóan thuế TNCN cuối năm

- Tờ khai thuế TNCN tháng, quý nếu có phát sinh

- Các chứng từ nộp thuế TNCN (nếu có)

Đối với những lao động

thời vụ cần có thêm:

- Nếu không khấu trừ

10% thu nhập trước khi trả lương thì phải có Bản cam kết

mẫu 23/BCK-TNCN và

MST.

c) Chi tiền lương, tiền công và các

khoản phụ cấp phải trả cho người lao động nhưng hết thời hạn nộp hồ sơ quyết

toán thuế năm thực tế chưa chi trừ trường hợp doanh nghiệp có trích lập quỹ dự

phòng để bổ sung vào quỹ tiền lương của năm sau liền kề. Mức dự phòng hàng năm

do doanh nghiệp quyết định nhưng không quá 17% quỹ tiền lương thực hiện.

naltrexonetrinalin t-align:justify;line-height:130%"> d) Tiền lương, tiền công của chủ

doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá

nhân làm chủ); thù lao trả cho các sáng lập viên, thành viên của hội đồng thành

viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành

sản xuất, kinh doanh.

Theo Công

văn số 4568/TCT-TNCN ngày 16/10/2014 của Tổng cục thuế gửi cho Cục thuế

tỉnh Nam Định.

- Trường hợp Công ty TNHH một thành viên trả tiền lương, tiền công, tiền thù

lao cho chủ sở hữu công ty là giám đốc trực tiếp tham gia điều hành sản xuất, kinh doanh thì được tính

vào chi phí sản

xuất kinh doanh của doanh nghiệp.

- Các khoản thu nhập trên được coi là tiền lương và phải nộp

thuế thu nhập cá nhân từ

tiền lương, tiền công theo quy định.

fiogf49gjkf0d 10.5pt;mso-bidi-font-size:12.0pt;line-height:130%">3. Chi khấu

hao TSCĐ thuộc một trong các trường hợp sau:

a. Chi khấu hao đối với TSCĐ không sử

dụng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ.

- Riêng TSCĐ phục vụ cho người lao

động làm việc tại doanh nghiệp, được lắp đặt trong: nhà nghỉ giữa ca, nhà ăn

giữa ca, nhà thay quần áo, nhà vệ sinh, phòng hoặc trạm y tế để khám chữa bệnh,

cơ sở đào tạo, dạy nghề và các thiết bị, nội thất; bể chứa nước sạch, nhà để

xe, xe đưa đón người lao động, nhà ở trực tiếp cho người lao động được trích

khấu hao tính vào chi phí được trừ khi xác định thu nhập chịu thuế.

b) Chi khấu hao đối với TSCĐ không có

giấy tờ chứng minh được thuộc quyền sở hữu của doanh nghiệp (trừ tài sản cố

định thuê mua tài chính).

c) Chi khấu hao đối với TSCĐ không

được quản lý, theo dõi, hạch toán trong sổ sách kế toán của doanh nghiệp theo

chế độ quản lý tài sản cố định và hạch toán kế toán hiện hành.

fiogf49gjkf0dss="MsoNormal" style="text-align:justify;line-height:130%"> d) Phần trích khấu hao vượt mức quy

định.

- Trước khi thực hiện trích khấu

hao TSCĐ, DN phải đăng ký phương pháp với cơ quan thuế.

- Nếu DN hoạt động có hiệu quả

kinh tế cao được trích khấu hao nhanh nhưng tối đa không quá 2 lần mức khấu

hao xác định theo phương pháp đường thẳng.

- TSCĐ góp vốn, điều chuyển khi chia,

tách, hợp nhất, sáp nhập, chuyển đổi loại hình có đánh giá lại theo quy định

thì DN nhận TSCĐ này được tính khấu hao vào chi phí được trừ theo nguyên giá

đánh giá lại. Nếu không

đủ tiêu chuẩn là TSCĐ thì được tính vào chi phí hoặc phân bổ dần vào chi phí

được trừ theo giá đánh giá lại.

- TSCĐ tự làm nguyên giá TSCĐ được

trích khấu hao tính vào chi phí được trừ là tổng các chi phí sản xuất để hình

thành nên t�fiogf49gjkf0d 24;i sản đó.

- Đối với tài sản là công

cụ, dụng cụ, bao

bì luân chuyển, ... không đáp ứng đủ điều kiện xác định là TSCĐ thì chi phí mua

tài sản nêu trên được phân bổ dần vào chi phí hoạt động sản xuất kinh doanh

trong kỳ nhưng tối đa không quá 3 năm.

e) Phần

trích khấu hao tương ứng với phần nguyên giá vượt trên 1,6 tỷ đồng/xeđối với ô tô chở người từ 9 chỗ ngồi

trở xuống (trừ ô tô chuyên kinh doanh vận tải hành khách, du lịch

và khách sạn, ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô).

VD: DN bạn KHÔNG kinh doanh vận tải hành

khách, du lịch và khách sạn, kinh doanh ô tô. Nhưfiogf49gjkf0d ng đi mua ô tô 4 chỗ có

giá trị 2 tỷ.

- Thì chỉ được ghi vào chi chi

phí khi tính thuế TNDN 1,6 tỷ, còn phần còn lại các bạn nhập

vào chỉ tiêu B4 trên tờ khai quyết toán thuế cuối năm.

- Ô tô chở người từ 9 chỗ ngồi trở

xuống chuyên kinh doanh vận tải hành khách, du lịch và khách sạn là các ô tô được đăng ký tên DN mà DN này trong Giấy chứng nhận đăng

ký doanh nghiệp hoặc Giấy chứng nhận đăng ký kinh doanh có đăng kýmột trong các ngành nghề: vận tải

hành khách, du lịch, kinh doanh khách sạn vàđược cấp phép kinh doanh.

Nếu DN có chuyển nhượng, thanh lý

xe ô tô chở người từ 9 chỗ ngồi trở xuống fiogf49gjkf0d thì giá trị còn lại của xe được xác

định bằng nguyên giá thực mua TSCĐ trừ (-) số khấu hao lũy kế của TSCĐ đã tính

vào chi phí hợp lý theo chuẩn mực kế toán, chế độ kế toán tính đến thời điểm

chuyển nhượng, thanh lý xe.

g) Khấu hao đối với tài sản cố định

đã khấu hao hết giá trị.

h) Khấu hao đối với công trình trên

đất vừa sử dụng cho sản xuất kinh doanh vừa sử dụng cho mục đích khác thì không

được tính khấu hao vào chi phí được trừ đối với giá trị công trình trên đất

tương ứng phần diện tích không sử dụng vào hoạt động sản xuất kinh doanh.

i) Trường hợp TSCĐ thuộc quyền sở hữu

của DN đang dùng cho sản xuất kinh doanh nhưng phải tạm thời dừng do sản xuất

theo mùa vụ với thời gian dưới 09 tháng; tạm thời dừng để sửa chữa, để di dời

di chuyển địa điểm, để bảo trì, bảo dưỡng theo định kỳ, với thời gian dưới 12

tháng, sau đó tài sản cố định tiếp tục đưa vào phục vụ cho hoạt động sản xuất

kinh doanh thì trong khoảng thời gian tạm dừng đó, DN được trích khấu hao và

khoản chi phí khấu hao TSCĐ trong thời gian tạm dừng được tính vào chi phí được

trừ khi xác định thu nhập chịu thuế.

(Còn tiếp)

(An Hiểu Minh)

* Chi tiết các khóa học

xem tại đây

* Thời gian học:

Tất cả các ngày trong tuần Sáng 8h – 11h, Chiều từ 14h – 17h, Tối từ 19h 00 – 21h30

(Thời gian học do học viên tự linh động, học viên rảnh lúc

nào đến học lúc đó, không cố định giờ)

* Cam kết: Không giới hạn thời gian học, Học viên học đến khi thành

nghề.

* Mọi chi tiết xin liên hệ:

TRUNG TÂM ĐÀO TẠO KẾ TOÁN THỰC TẾ CHUYÊN NGHIỆP AN HIỂU

MINH

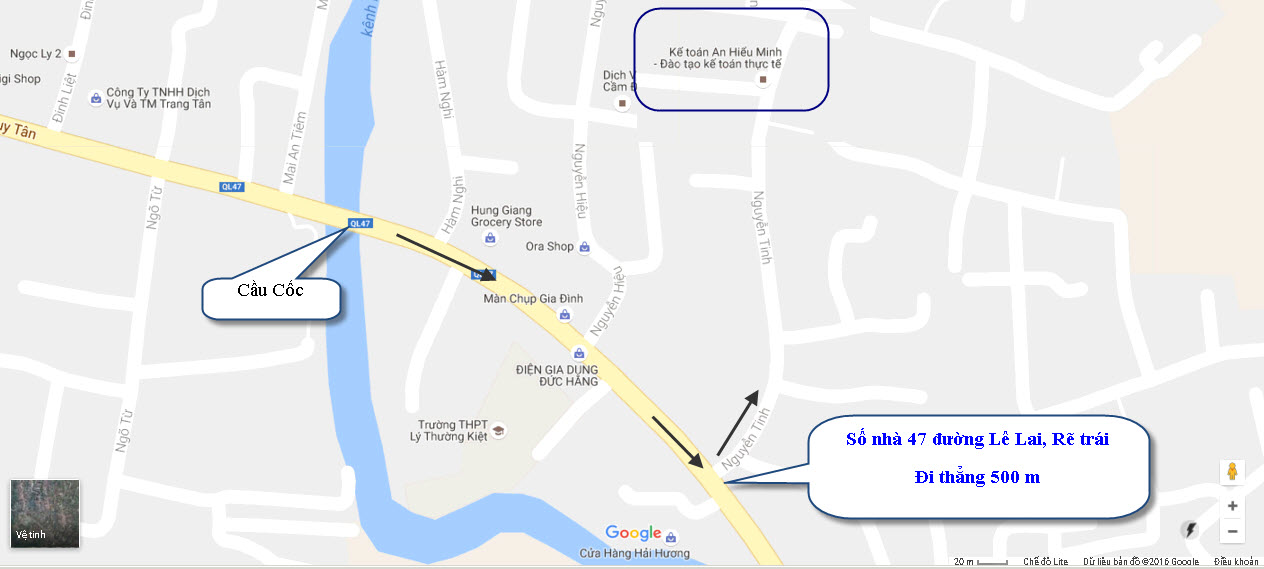

Cơ sở 1: Số nhà 279 đường Nguyễn Tĩnh (qua cơ sở 2 30m rẽ phải)

Cơ sở 2: Số nhà 86 đường Lê Lai (Hướng đi Sầm Sơn qua cầu cốc 100m)

Phường Đông Hương - Thành phố Thanh Hóa

(Hướng đi Sầm Sơn cách cầu Cốc 100m)

Tel: 0237.3.522.858 - Hotline: 0968.522.858 - 0947.522.858 - 0942.522.858

Email: lienheanhieuminh@gmail.com

|